Dynamic Mix maandupdate: aandelen en obligaties dalen in september

Terugblik

September was geen goede maand voor beleggers. Zowel aandelen als obligaties daalden, ondanks de naar verhouding meevallende macro-economische cijfers.

De toonaangevende centrale banken gaven aan dat hun beleidsrentes zich vermoedelijk op of dichtbij de top van de renteverhogingscyclus bevinden. De Amerikaanse Federal Reserve en de Bank of England hielden hun rente ongewijzigd, nadat ze haar eerder in het kwartaal nog met 25 basispunten hadden verhoogd. De Fed stelde wel haar gemiddelde verwachting voor de beleidsrente per eind 2024 met 50 basispunten opwaarts bij. Het aantal mogelijke renteverlagingen volgend jaar kwam hierdoor lager uit dan de markt tot op dat moment verwachtte.

Het zogeheten ‘higher for longer’-standpunt van de Fed veroorzaakte een geleidelijke, maar sterke daling op de obligatiemarkten. De obligatierentes liepen daarbij flink op en zorgden ook voor forse verliezen voor aandelen en beursgenoteerd vastgoed in de tweede helft van september. De Amerikaanse 10-jaarsrente steeg van 4,1% naar 4,6%. De Duitse 10-jaarsrente dikte met maar liefst 40 basispunten aan. De Europese Centrale Bank verhoogde in lijn der verwachting de rente met 25 basispunten.

De inflatie daalde verder in september. De sterk gestegen olieprijs riep wel de vraag op of de inflatie niet voor langere tijd boven het niveau blijft dat de centrale banken nastreven.

Wereldwijde aandelen vielen in euro’s gemeten (MSCI AC World NR) met 1,7% terug. Met name Europese en Amerikaanse aandelen deden het slecht. Japanse en Engelse aandelen eindigden hoger. Rentegevoelige bedrijfstakken zoals de nuts-, vastgoed- en IT-sectoren bleven sterk achter, terwijl de energiesector zeer goed presteerde.

Bron data: Refinitiv Eikon en Bloomberg. Data per eind September 2023

Vooruitblik

Voor 2023 houden we nog steeds rekening met uiteenlopende groei-ontwikkelingen. Hoewel de economische cijfers in de VS de afgelopen kwartalen beter waren dan verwacht, denken we dat de kans op een milde recessie volgend jaar nog aanwezig is. Onder meer het remmende effect van de vele renteverhogingen kan naar verwachting zwaarder gaan wegen op de toekomstige groei, terwijl de spaarbuffers van Amerikaanse gezinnen verder zullen afnemen. In de eurozone lijkt de economische groei zich te stabiliseren rond de nul. De komende maanden wordt de economische groei vermoedelijk bepaald door het remmende effect van het monetair beleid enerzijds en de aantrekkende reële inkomensgroei van gezinnen anderzijds. Indien de arbeidsmarkt niet verslechtert, zou de groei in de eurozone zich in 2024 geleidelijk wat kunnen herstellen.

Ook in Azië zien we uiteenlopende groeitrends. In Japan lijkt het groeimomentum robuust, gedreven door een sterke arbeidsmarkt, een verbeterend ondernemerssentiment en een soepel monetair beleid. In China blijft de algemene groeidynamiek zwak, omdat de vastgoed- en de exportsectoren het moeilijk blijven hebben. De groeirisico's op de middellange termijn blijven voortkomen uit het lage ondernemersvertrouwen, dat stoelt op de staatsinterventies en onzekerheid over regelgeving.

De inflatie kent een dalende trend, die zich naar verwachting in de VS en de eurozone voortzet. Hogere grondstoffenprijzen en een krappe arbeidsmarkt, vooral in de VS, zijn belangrijke opwaartse risico's.

De Fed heeft naar onze verwachting het einde van haar renteverhogingscyclus bereikt. Toch valt een extra renteverhoging later in 2023 niet helemaal uit te sluiten. De Fed zette het ‘higher for longer’-standpunt extra kracht bij door haar renteprognose voor eind volgend jaar met 50 basispunten te verhogen. Dit impliceert slechts 50 basispunten aan renteverlagingen over heel 2024. De ECB verhoogde haar beleidsrente in september met 25 basispunten tot 4%. Hierdoor is het renteniveau volgens haar nu waarschijnlijk voldoende restrictief. De ECB blijft naar data kijken bij het bepalen van het monetair beleid, maar de vraag is nu vooral hoe lang de rente hoog blijft.

Positionering - belangrijkste keuzes

| Aandelen | Vastrentende waarden |

| We zijn de maand met een overweging in aandelen geëindigd en hebben deze met name vergroot door meer Amerikaanse aandelenexposure te kopen | We hebben eind september een overwogen duratiepositionering (rentegevoeligheid) |

| We hebben binnen de aandelenportefeuille een positie die beoogt te profiteren van het positieve momentum voor technologie- en AI-aandelen en de energiesector | De shortpositie die inspeelt op een verwachte rentestijging in Japan is behouden |

| We blijven voorzichtig voor wat Europa betreft vanwege het zwakkere economisch momentum | Naast de posities in investment grade-bedrijfsobligaties en overheidsobligaties, hebben we de kleine, niet in de benchmark opgenomen positie in obligaties van opkomende landen behouden |

Bron: Multi Asset Solutions, Goldman Sachs Asset Management (29/09/23)

Fondsbeschrijving

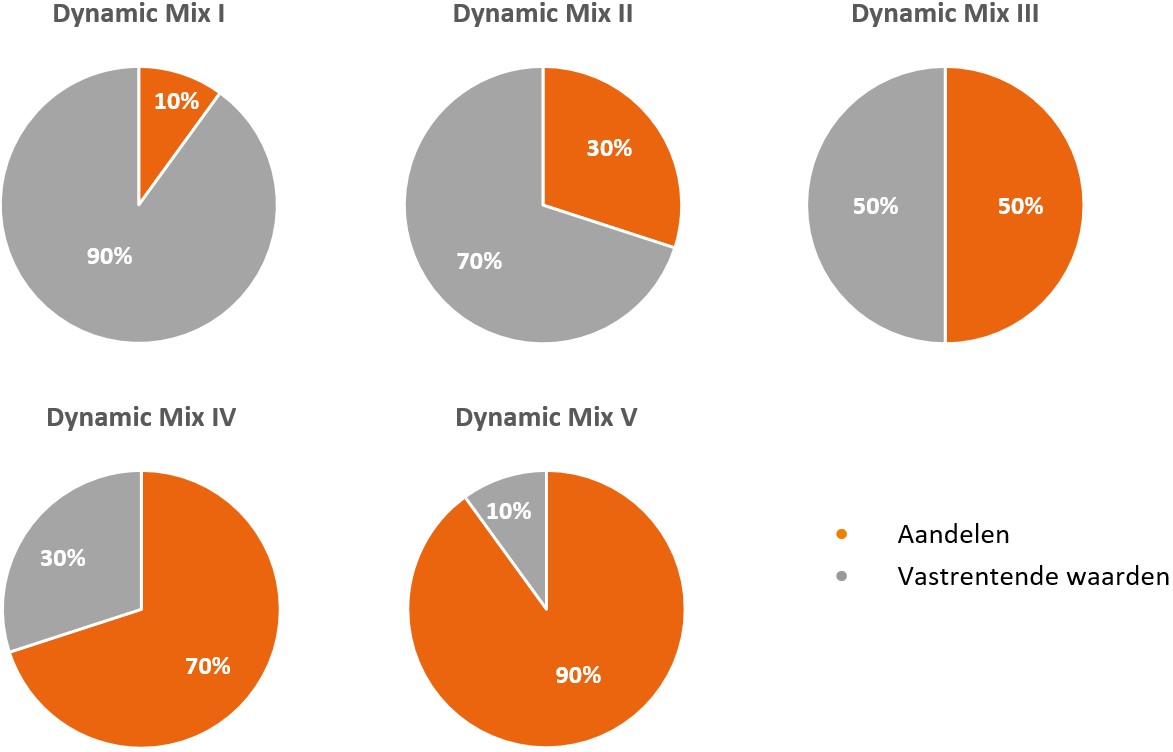

De Dynamic Mix-fondsen beleggen vooral in gespreide portefeuilles van internationale aandelen- en vastrentende fondsen (fondsen die beleggen in aandelen of vastrentende instrumenten) en in vastrentende instrumenten. De fondsen zijn er in vijf verschillende beleggingsprofielen, van zeer defensief (strategische verdeling van 90% vastrentende waarden en 10% aandelen) tot zeer offensief (strategische verdeling van 10% vastrentende waarden en 90% aandelen). De fondsen hebben tot doel beter te presteren dan de samengestelde vergelijkingsmaatstaf, die bestaat uit de Bloomberg Barclays Euro Aggregate-index voor de strategische allocatie aan vastrentende waarden en de MSCI All Country World Net-index voor de strategische allocatie aan aandelen. De fondsen proberen deze doelstelling vooral te bereiken door beslissingen te nemen over de verhouding tussen beleggingscategorieën en de selectie van individuele beleggingen. Voor meer informatie over de Dynamic Mix-fondsen (zoals het beleggingsbeleid en de risico's verbonden aan dit product) verwijzen we u naar de fondsdetailpagina: Goldman Sachs Dynamic Mix I, Goldman Sachs Dynamic Mix II, Goldman Sachs Dynamic Mix III, Goldman Sachs Dynamic Mix IV en Goldman Sachs Dynamic Mix V.

NL

NL EN

EN