Kwartaal update NN Dynamic Mix fondsen - ‘Geopolitiek en centrale banken bepalende factoren’

Terugblik

Het eerste kwartaal stond in het teken van twee grote gebeurtenissen. De eerste was de stevige ‘hawkish’ draai van centrale banken en de herwaardering van de renteverhogingsverwachtingen. Dit volgde op een reeks hoger dan verwachte inflatiecijfers.

Deze verschuiving in het regime van centrale banken maakt beleggers nog steeds nerveus, zoals bleek uit de sterke stijging van de obligatierentes. De spreads op zowel investment grade- als hoogrentende bedrijfsobligaties liepen ook verder op. Dit alles had een drukkend effect op rendementen van vastrentende beleggingen. De tweede gebeurtenis die de markten raakte, was de Russische invasie van Oekraïne. De impact hiervan op de financiële markten was enorm maar tot nu toe kortstondig. De aandelenkoersen daalden sterk, want beleggers vluchtten in ‘veilige’ staatsobligaties. Dit duurde echter niet lang. De vrees voor inflatie kreeg al snel de overhand en de rentes gingen weer omhoog. Aandelen maakten gedeeltelijk een comeback, omdat de oorlog in Oekraïne niet verder escaleerde, ook al blijft de situatie nijpend. Te midden van al deze onrust boden alleen de grondstoffenmarkten enige bescherming. Alle sub-segmenten lieten sterke positieve rendementen zien. De krappe voorraden en leveringsrisico’s voor allerlei energie-, industriële en landbouwproducten resulteerden in hogere prijzen. De heropening van economieën over de hele wereld versterkte ook de vraag naar grondstoffen. De grondstoffenmarkt bevestigde hiermee zijn status als een goede afdekking tegen inflatie en geopolitieke risico’s.

Vooruitblik

Ook in het komende kwartaal zullen waarschijnlijk drie factoren de boventoon voeren. Op de eerste plaats is dat de hogere inflatie in de Verenigde Staten en de stijging van de inflatie in Europa tot de hoogste niveaus in decennia. Dit houdt verband met hogere grondstoffenprijzen, verstoringen in de toeleveringsketen, hogere woonkosten en de heropening van de economie, die voor bepaalde goederen en diensten zorgt voor een verstoorde verhouding tussen vraag en aanbod. De tweede factor is dat centrale banken, vooral de Amerikaanse Federal Reserve, deze inflatieverwachtingen goed verankerd willen houden en zijn begonnen aan een verkrappingscyclus. Voor de Verenigde Staten verwachten we dit jaar renteverhogingen tot uiteindelijk een niveau van 2,5% en een inkrimping van de balans. Ook in andere regio’s zullen de centrale banken verder verkrappen, maar wel minder sterk. Japan lijkt de uitzondering, aangezien daar geen vergelijkbaar inflatieprobleem is. Het is niet verwonderlijk dat de obligatiemarkten onder druk staan. De obligatierentes stijgen sterk, zelfs in het kielzog van de derde factor: grotere geopolitieke risico’s. Stijgende grondstoffenprijzen zijn het gevolg en die zijn van invloed op de koopkracht en het ondernemersvertrouwen. Europa is het meest kwetsbaar, gegeven de energieafhankelijkheid. Hogere voedselprijzen kunnen zorgen voor onrust op opkomende markten.

De combinatie van al deze elementen vergroot het stagflatierisico. De groei staat vooral onder druk in de eurozone, terwijl de hoge inflatie de grootste zorg is in de Verenigde Staten. In dit klimaat vormen grondstoffen een van de weinige categorieën ‘om te schuilen’. Echter op de korte termijn zijn grondstoffen zeer gevoelig voor de geopolitieke ontwikkelingen. Naast grondstoffen bieden vastgoed en aandelen enige bescherming tegen inflatie. Vastgoed is echter gevoelig voor hogere (reële) rentes op obligaties en aandelen zijn gevoelig voor lagere winsten. Het minst aantrekkelijk zijn vastrentende waarden. We verwachten nog meer opwaartse druk op de rentes op staatsobligaties en opwaartse druk op vastrentende spreads.

Niet alles is echter negatief. We zijn deze tumultueuze periode begonnen met sterke onderliggende factoren. Buiten Azië gaan economieën weer open; dit zien we terug in sterkere economische indicatoren en positieve economische verrassingen. Bij de komende winstcijfers moeten we ook niet vergeten dat ondernemers in het voorgaande kwartaal al positiever werden over de toeleveringsketen. De impact van de oorlog in Oekraïne is daar nog in meegenomen, maar het is duidelijk dat ondernemers aan het begin van het jaar, voordat de oorlog uitbrak, positiever zijn geworden. Ook de financiën van bedrijven en huishoudens zijn op orde. Aan de bedrijfskant betekent dit sterke balansen en goede kasstromen, die gunstig zijn voor investeringen en uitkeringen aan aandeelhouders. Consumenten hebben extra spaargeld en zijn beter bestand tegen eventuele economische tegenwind.

Verder zullen politieke ontwikkelingen veel aandacht krijgen. Deze maand kiezen de Fransen een nieuwe president. Emmanuel Macron staat voor in de peilingen, maar zijn voorsprong neemt wel af. De vraag is wie hij in de tweede ronde tegenover zich krijgt: een extreemrechtse of extreemlinkse kandidaat? Een grotere uitdaging voor de partij van Macron zijn de parlementsverkiezingen later dit jaar. In de Verenigde Staten vinden in november tussentijdse verkiezingen plaats. Op geopolitiek vlak domineert de oorlog in Oekraïne het nieuws en is de relatie tussen de Verenigde Staten en China van groot belang.

Posities binnen de strategieën

| Aandelen | Vastrentende waarden |

| We zijn het kwartaal geëindigd met een neutrale weging in aandelen. | We hebben een onderwogen duratie (rentegevoeligheid) positionering, waarbij we meer onderwogen zijn in de Amerikaanse rente dan in de Duitse rente. |

| Op regioniveau hebben we een voorkeur voor Amerika versus Europa omdat Europa kwetsbaarder is door de energieafhankelijkheid. | Voor de meer risicovollere obligaties zijn we neutraal. Binnen deze categorie hebben we een lichte voorkeur voor investment grade credit. |

| Op sectorniveau zijn we overwogen financials met daartegenover een onderweging in telecom gezien de stijgende rentes. | Ten aanzien van obligaties uit opkomende markten zijn we neutraal. |

Beschrijving strategie

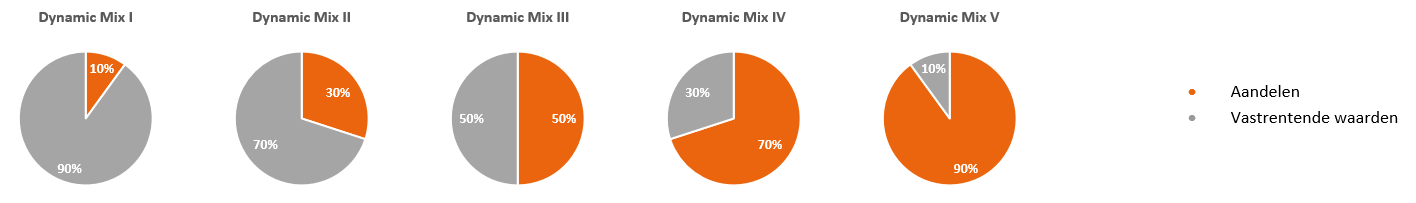

De Dynamic Mix fondsen beleggen voornamelijk in gespreide portefeuilles van internationale aandelen- en vastrentende fondsen (fondsen die beleggen in aandelen of vastrentende instrumenten) en in vastrentende instrumenten. De fondsen zijn er in vijf verschillende beleggingsprofielen van zeer defensief (strategische verdeling van 90% vastrentende waarden en 10% aandelen) tot zeer offensief (strategische verdeling van 10% vastrentende waarden en 90% aandelen). De fondsen hebben tot doel beter te presteren dan de samengestelde vergelijkingsmaatstaf die bestaat uit de Bloomberg Barclays Euro Aggregate index voor de strategische allocatie naar vastrentende waarden en de MSCI All Country World Net index voor de strategische allocatie naar aandelen. De fondsen streven ernaar deze doelstelling te bereiken door voornamelijk beslissingen te nemen over de verhouding tussen beleggingscategorieën en de selectie van individuele beleggingen.

Disclaimer

Deze publicitaire mededeling is uitsluitend opgesteld ter informatie en is geen aanbod noch een uitnodiging om effecten of een ander beleggingsproduct te kopen of verkopen of om deel te nemen in een handelsstrategie noch het verlenen van een beleggingsdienst noch beleggingsresearch. Hoewel de inhoud van dit document met de meeste zorg is samengesteld en is gebaseerd op betrouwbare informatiebronnen, wordt er geen enkele uitdrukkelijke of impliciete garantie of verklaring gegeven omtrent de juistheid of volledigheid van de informatie. De informatie in deze publicitaire mededeling kan zonder voorafgaande kennisgeving worden gewijzigd. NN Investment Partners B.V., NN Investment Partners Holdings N.V., noch enig andere vennootschap binnen haar eigendomsstructuur, noch een van haar bestuurders of werknemers aanvaarden enige aansprakelijkheid of verantwoordelijkheid met betrekking tot de hierin opgenomen informatie. Het gebruik van de informatie in deze publicitaire mededeling is op eigen risico. Het is niet toegestaan dit document te vermenigvuldigen, reproduceren, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, zonder de voorafgaande uitdrukkelijke, schriftelijke, toestemming van NN Investment Partners B.V. NN Investment Partners B.V. is de beheerder van de in Nederland gevestigde NN Investment Partners fondsen en in die hoedanigheid in het bezit van vergunningen van de Autoriteit Financiële Markten (AFM) op grond van de Wet op het Financieel Toezicht. Het fonds is geregistreerd bij de AFM. Het prospectus, het supplement en de Essentiële Beleggersinformatie (EBI) (indien van toepassing), informatie over duurzaamheidsaspecten van het fonds (zoals de SFDR classificatie), en andere wettelijke verplichte documenten inzake het fonds (met daarin informatie over het fonds, de kosten en de risico’s) zijn beschikbaar op www.nnip.com (sectie Documenten) in de relevante talen van de landen waar het fonds is geregistreerd danwel genotificeerd voor marketing-doeleinden. NN Investment Partners B.V. kan beslissen de regelingen voor de verhandeling van zijn fondsen stop te zetten overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU zoals geïmplementeerd in artikelen 2:121ca en 2:124.0a Wft. Informatie over rechten van beleggers en informatie over de mechanismen voor collectief verhaal zijn beschikbaar op www.nnip.com (sectie Beleid). Beleggen brengt risico’s met zich mee. Loop geen onnodig risico: raadpleeg het prospectus, het supplement en de EBI voordat u belegt. Bij de beslissing om te beleggen in een fonds moet rekening gehouden worden met alle kenmerken en doelstellingen van het fonds, zoals beschreven in het prospectus. De gepromote belegging heeft betrekking op de aankoop van rechten van deelneming of aandelen in het fonds, en niet op de aankoop van activa waarin het fonds belegt. De waarde van uw belegging kan fluctueren. Rendementen kunnen toe- of afnemen door valuta- en wisselkoersschommelingen. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Deze publicitaire mededeling is niet bestemd voor US Persons als gedefinieerd in Rule 902 van Regulation S van de United States Securities Act of 1933, en mag niet gebruikt worden voor het werven van investeringen of inschrijven op effecten in landen waar dit niet is toegestaan door de lokale toezichthouder of wet- en regelgeving. Op deze disclaimer is Nederlands recht van toepassing.

Meest gelezen nieuwsberichten

-

16 juli 2024

Dynamic Mix kwartaalupdate: Wereldwijde aandelen zetten hun opmars voort, staatsobligaties verliezen ook dit kwartaal terrein -

20 juni 2024

Jaarlijkse Dividenduitkering Nederlandse Goldman Sachs beleggingsfondsen -

30 april 2024

Dynamic Mix kwartaalupdate: Aandelen bleven sterk presteren in het eerste kwartaal, staatsobligaties verloren licht terrein

NL

NL EN

EN