Maandupdate NN Dynamic Mix - ‘Beleggers blijven bloednerveus over de hoge inflatie’

Terugblik

Bijna alle beleggingscategorieën hadden het in april moeilijk. Waar de aandelenbeurzen in maart nog een technisch herstel hadden laten zien, verslechterde het beleggerssentiment in de afgelopen maand weer fors. Beleggers maken zich zorgen over de hoge inflatie, de negatieve impact hiervan op de koopkracht van de consument en een mogelijk te krachtig ingrijpen van de centrale bankiers. Ook de nieuwe corona-uitbraak in China zorgde voor nervositeit.

Vooral Amerikaanse groeiaandelen daalden in koers. De bedrijfswinst in de toekomst wordt immers verdisconteerd tegen de rente. Door de oplopende rente zijn de toekomstige bedrijfswinsten nu dus minder aantrekkelijk. Ook de obligatiemarkten hadden het opnieuw erg moeilijk. Zowel hoogwaardige staatsobligaties als de meer risicovolle obligatiesegmenten kregen klappen. Vastgoedaandelen wisten de verliezen daarentegen te beperken. In april wonnen alleen de energie- en landbouwsegmenten op de grondstoffenmarkt fors terrein.

De inflatiecijfers liepen opnieuw op. In de Verenigde Staten stegen de consumentenprijzen met 8,5% op jaarbasis, in de eurozone met 7,6%. Volgens sommige analisten is de piek in de inflatie bijna bereikt. De beslissing van Rusland om de gastoevoer aan Polen en Bulgarije af te snijden, illustreert echter nog maar eens dat de energieprijzen ook weer kunnen oplopen als de oorlog voortduurt. Met de extra militaire hulp van Europa en de Verenigde Staten aan Oekraïne lijkt het einde van het militaire conflict nog niet in zicht. De zwakke vertrouwensindicatoren bij de Europese consumenten en de vrees voor meer grootschalige lockdowns in China droegen bij aan de toenemende zorgen over de wereldwijde groei. Voorlopig vallen de economische cijfers in de Westerse landen nog mee, ondanks de oorlog. Vooral de dienstensector (vrije tijd, horeca) profiteert immers van de beëindiging van de coronarestricties. De industriële sector lijkt de gevolgen van de oorlog al wel te voelen, door hogere inputprijzen (grondstoffen, arbeid) en verstoringen in de toeleveringsketen. Deze factoren vormen al langer een probleem en lijken door nieuwe lockdowns in China verre van voorbij.

Waar de coronazorgen in het Westen naar de achtergrond zijn verdwenen door de hoge vaccinatiegraad en eerdere besmettingen, krijgen steeds meer Chinezen te maken met nieuwe, strenge restricties. Zo is Shanghai al enkele weken in lockdown en dreigt een soortgelijke situatie in Peking. China’s strikte ‘zero-COVID’-strategie legt tal van fabrieken stil en leidt tot nieuwe opstoppingen in de Chinese havens.

De start van het bedrijfscijferseizoen was goed. Gemiddeld deden Amerikaanse en Europese bedrijven het zowel qua omzet als nettowinst beter dan verwacht. Dit bracht echter niet veel verlichting, omdat enkele populaire Amerikaanse big tech-namen juist niet aan de verwachtingen voldeden (o.a. Amazon, Netflix). In Frankrijk werd president Macron met een comfortabele marge herkozen, wat het doemscenario van een eurosceptisch en populistisch beleid wegnam.

Vooruitblik

De oorlog in Oekraïne leidt tot extra onzekerheid in economische en financiële zin. Net nu de economische groei leek te gaan versnellen dankzij de heropeningen na de omikrongolf en een inhaalbeweging van de vraag naar diensten, moeten we afrekenen met twee nieuwe schokken.

De eerste is een geopolitieke schok. De oorlog in Oekraïne en de sancties doen de prijzen van energie, voedsel en industriële grondstoffen fors oplopen. Dit kan de koopkracht van gezinnen aantasten en het vertrouwen van consumenten en bedrijven beïnvloeden. De tweede schok heeft betrekking op inflatie. De hoge inflatiecijfers zijn weliswaar niet het gevolg van een uit de hand lopende vraag, maar van verstoringen aan de aanbodzijde (door de pandemie en de oorlog). Toch lijken de Amerikaanse en de Europese centrale bank vastberaden om de oplopende inflatieverwachtingen een halt toe te roepen. Het samenspel tussen deze twee schokken bemoeilijkt de taak voor centrale banken om een zachte landing van de economie te bewerkstellingen.

China blijft worstelen met COVID, getuige de nieuwe lockdowns in verschillende Chinese steden. De strikte ‘zero-COVID’-strategie drukt de Chinese groei en verergert de aanvoerproblemen voor de rest van de wereld. We verwachten meer stimuleringsmaatregelen om de Chinese groei te ondersteunen. Het herstel zal echter langzaam gaan en worden getemperd door de vastgoedcrisis en het vasthouden aan de zero tolerance-aanpak van de pandemie.

Het marktsentiment is de speelbal van de geopolitieke situatie aan de ene kant en het strakkere monetaire beleid aan de andere kant. Zeker is dat de onzekerheid is toegenomen en de verhouding tussen groei en inflatie is verslechterd. De hogere inflatie zorgt voor hogere consensusverwachtingen voor de bedrijfswinsten (een stijging van meer dan 10% in 2022). Deze verwachtingen houden in onze ogen nog te weinig rekening met de terugval van het consumentenvertrouwen door de oorlog. De bedrijfsmarges zullen volgens ons onder druk komen te staan door de hogere inputkosten (loon in Verenigde Staten, grondstoffen, energie) en de extra verstoringen in de aanvoerketen. Vooral de Europese inkomsten zien er kwetsbaar uit. Anderzijds zijn de aandelenwaarderingen door de terugval op de markten en de hogere winstverwachtingen nu duidelijk lagaer dan een jaar terug. Ook de gezonde bedrijfsbalansen en sterke cashflows blijven gunstige factoren voor aandelen, aangezien hierdoor de inkoop van eigen aandelen en dividenduitkeringen ondersteund blijven.

Naar alle waarschijnlijkheid zal deze omgeving leiden tot meer volatiliteit op de financiële markten.

Posities binnen de strategieën

| Aandelen | Vastrentende waarden |

| We zijn de maand geëindigd met een neutrale weging in aandelen. | We hebben een onderwogen duratiepositionering (rentegevoeligheid), waarbij we sterker onderwogen zijn in de Amerikaanse rente dan in de Duitse rente. |

| Voor wat betreft regio’s hebben we een voorkeur voor Noord-Amerika boven Europa, omdat Europa kwetsbaarder is door de energieafhankelijkheid. | Voor de risicovollere obligaties zijn we neutraal. Binnen deze categorie hebben we een lichte voorkeur voor de meest kredietwaardige bedrijfsobligaties (investment grade). |

| Op sectorniveau zijn we gezien de stijgende rentes overwogen in financials en onderwogen in telecom. | Voor obligaties van opkomende markten zijn we neutraal. |

Beschrijving beleggingsstrategieën

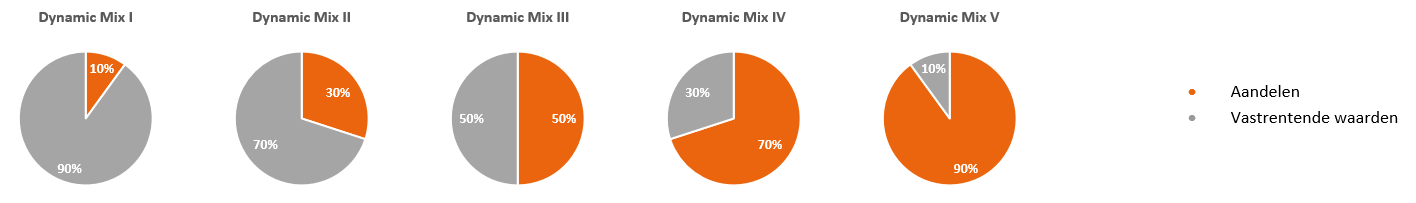

De Dynamic Mix-strategieën beleggen vooral in gespreide portefeuilles van internationale aandelen- en vastrentende strategieën (welke beleggen in aandelen of vastrentende instrumenten) en in vastrentende instrumenten. De fondsen zijn er in vijf verschillende beleggingsprofielen, van zeer defensief (strategische verdeling van 90% vastrentende waarden en 10% aandelen) tot zeer offensief (strategische verdeling van 10% vastrentende waarden en 90% aandelen). De strategieën hebben tot doel beter te presteren dan de samengestelde vergelijkingsmaatstaf, die bestaat uit de Bloomberg Barclays Euro Aggregate-index voor de strategische allocatie aan vastrentende waarden en de MSCI All Country World Net-index voor de strategische allocatie aan aandelen. De strategieën proberen deze doelstelling vooral te bereiken door beslissingen te nemen over de verhouding tussen beleggingscategorieën en de selectie van individuele beleggingen.

Disclaimer

Deze publicitaire mededeling is uitsluitend opgesteld ter informatie en is geen aanbod noch een uitnodiging om effecten of een ander beleggingsproduct te kopen of verkopen of om deel te nemen in een handelsstrategie noch het verlenen van een beleggingsdienst noch beleggingsresearch. Hoewel de inhoud van dit document met de meeste zorg is samengesteld en is gebaseerd op betrouwbare informatiebronnen, wordt er geen enkele uitdrukkelijke of impliciete garantie of verklaring gegeven omtrent de juistheid of volledigheid van de informatie. De informatie in deze publicitaire mededeling kan zonder voorafgaande kennisgeving worden gewijzigd. NN Investment Partners B.V., NN Investment Partners Holdings N.V., noch enig andere vennootschap binnen haar eigendomsstructuur, noch een van haar bestuurders of werknemers aanvaarden enige aansprakelijkheid of verantwoordelijkheid met betrekking tot de hierin opgenomen informatie. Het gebruik van de informatie in deze publicitaire mededeling is op eigen risico. Het is niet toegestaan dit document te vermenigvuldigen, reproduceren, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, zonder de voorafgaande uitdrukkelijke, schriftelijke, toestemming van NN Investment Partners B.V. NN Investment Partners B.V. is de beheerder van de in Nederland gevestigde NN Investment Partners fondsen en in die hoedanigheid in het bezit van vergunningen van de Autoriteit Financiële Markten (AFM) op grond van de Wet op het Financieel Toezicht. Het fonds is geregistreerd bij de AFM. Het prospectus, het supplement en de Essentiële Beleggersinformatie (EBI) (indien van toepassing), informatie over duurzaamheidsaspecten van het fonds (zoals de SFDR classificatie), en andere wettelijke verplichte documenten inzake het fonds (met daarin informatie over het fonds, de kosten en de risico’s) zijn beschikbaar op www.nnip.com (sectie Documenten) in de relevante talen van de landen waar het fonds is geregistreerd danwel genotificeerd voor marketing-doeleinden. NN Investment Partners B.V. kan beslissen de regelingen voor de verhandeling van zijn fondsen stop te zetten overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU zoals geïmplementeerd in artikelen 2:121ca en 2:124.0a Wft. Informatie over rechten van beleggers en informatie over de mechanismen voor collectief verhaal zijn beschikbaar op www.nnip.com (sectie Beleid). Beleggen brengt risico’s met zich mee. Loop geen onnodig risico: raadpleeg het prospectus, het supplement en de EBI voordat u belegt. Bij de beslissing om te beleggen in een fonds moet rekening gehouden worden met alle kenmerken en doelstellingen van het fonds, zoals beschreven in het prospectus. De gepromote belegging heeft betrekking op de aankoop van rechten van deelneming of aandelen in het fonds, en niet op de aankoop van activa waarin het fonds belegt. De waarde van uw belegging kan fluctueren. Rendementen kunnen toe- of afnemen door valuta- en wisselkoersschommelingen. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Deze publicitaire mededeling is niet bestemd voor US Persons als gedefinieerd in Rule 902 van Regulation S van de United States Securities Act of 1933, en mag niet gebruikt worden voor het werven van investeringen of inschrijven op effecten in landen waar dit niet is toegestaan door de lokale toezichthouder of wet- en regelgeving. Op deze disclaimer is Nederlands recht van toepassing.

Meest gelezen nieuwsberichten

-

16 juli 2024

Dynamic Mix kwartaalupdate: Wereldwijde aandelen zetten hun opmars voort, staatsobligaties verliezen ook dit kwartaal terrein -

20 juni 2024

Jaarlijkse Dividenduitkering Nederlandse Goldman Sachs beleggingsfondsen -

30 april 2024

Dynamic Mix kwartaalupdate: Aandelen bleven sterk presteren in het eerste kwartaal, staatsobligaties verloren licht terrein

NL

NL EN

EN