Maandupdate NN Dynamic Mix: Inflatie nog steeds roodgloeiend

Terugblik

Nog niet zo lang geleden, in juli, hadden we een bearmarktrally in aandelen die anderhalve maand zou duren. Beleggers beoordeelden de toon van de Federal Reserve op haar vergadering in juni toen als ‘dovish’, wat een omslag betekende. Het maakte de markten enthousiast, maar niet voor lang. Het lijkt erop dat we weer terug zijn bij dat thema. Op 4 oktober verhoogde de Reserve Bank of Australia de rente minder sterk dan de markten hadden verwacht, net als de Bank of Cana-da op 26 oktober. De volgende dag verhoogde de ECB de rente zoals verwacht met 75 basispunten, maar ze gaf wel aan dat toekomstige rentebesluiten gebaseerd zullen zijn op de inflatievooruitzichten in plaats van de huidige inflatie en per vergadering zullen worden genomen. Aandelen herstelden daarop van de slechtste septembermaand in 20 jaar.

De inflatie is in de ontwikkelde wereld nog steeds roodgloeiend. Volgens voorlopige cijfers hebben de consumentenprijzen (CPI) in de eurozone in oktober een recordstijging van 10,7% op jaarbasis laten zien, door hogere prijzen voor voedsel en energie en een zwakkere euro die de importprijzen opdreef. De aardgasprijzen in Europa zijn in oktober sterk gedaald door het warmer dan normale weer en de hoge gasopslagniveaus. In het Verenigd Koninkrijk kwam de inflatie in septem-ber uit op 10,1%. In de Verenigde Staten steeg de totale CPI in september met 8,8% op jaarbasis, terwijl de kerninflatie 6,6% bedroeg. Er is een risico dat de inflatieverwachtingen opwaarts uitbreken, maar ook dat monetaire beleidsmakers de economie te veel verkrappen, met als gevolg een recessie. Dit thema zal de markten voorlopig domineren.

De macrocijfers bleven in oktober zwak. Het IMF heeft de verwachtingen voor de wereldwijde groei opnieuw verlaagd, naar 3,2% in 2022 en 2,7% in 2023. Hierbij krimpt de Duitse economie en staat Europa in 2023 voor ernstigere energie-uitdagingen. De producentenprijzen (PMI) voor oktober duiden voor de meeste ontwikkelde economieën ook op krimp. De Amerikaanse PMI’s bedroegen 49,9 voor de industrie en 46,6 voor de dienstensector. De PMI’s in de eurozone waren 46,6 voor de industrie en 48,2 voor de dienstensector. Zowel de bekende PMI-index Caixin als de officiële Chinese PMI’s duiden in oktober eveneens op krimp. De economie van de eurozone groeide in het derde kwartaal met 0,2%, terwijl het Chinese bbp met 3,9% steeg; beide cijfers waren iets beter dan verwacht. De Chinese export bleef zwak door een tragere heropening van de economie en een vertraging van de wereldwijde vraag.

Vooruitblik

De topprioriteit van centrale banken blijft de strijd tegen de inflatie; niettemin lijkt hun communicatie evenwichtiger, wat aangeeft dat ze ook naar de verwachtingen kijken. De inflatie zal in 2023 matigen. Centrale banken zullen de rente voor een langere periode hoger houden. De groeivooruitzichten vertonen meer tekenen van een vertraging, vooral in het on-dernemers- en consumentenvertrouwen, terwijl de arbeidsmarkt krap blijft. Een recessie in Europa is dan ook ons basis-scenario. We denken dat de groei in 2023 zal afnemen, te beginnen in Europa. In een reeks dramatische gebeurtenissen maakte het Verenigd Koninkrijk een ommezwaai in het begrotingsbeleid om het vertrouwen te herstellen. Elders blijft de politieke situatie gespannen. China zal waarschijnlijk een assertiever buitenlands beleid voeren; intern worstelt het land met zijn vastgoedmarkt en het langzame einde van het zero-Covid-beleid. Meer stimuleringsmaatregelen zijn waarschijn-lijk het gevolg van de zwakke export, die zal bijdragen aan de bbp-groei van 2023.

In 2022 zagen we een daling van de waarderingen van activa gedreven door hogere reële rentes. In de toekomst verwach-ten wij dat macro- en bedrijfsfundamentals een grotere rol zullen spelen voor de financiële markten. Veel slecht nieuws, vooral over de winst, moet misschien nog komen en wordt niet voldoende verdisconteerd. Ook de snelle verkrapping van de financiële voorwaarden zet de waarderingen onder druk. Ondertussen blijft het beleggerssentiment uiterst voorzichtig, wat echter als buffer kan fungeren. Op korte termijn blijven we echter nog voorzichtig. Op de middellange termijn ver-wachten we dat de geleidelijke normalisatie van de inflatie en de daaropvolgende pauze in renteverhogingen voor een bodem onder de waarderingen zullen zorgen en de basis zullen leggen voor een duurzaam marktherstel zodra de groei-vooruitzichten een dieptepunt bereiken.

| Aandelen | Vastrentende waarden |

| We zijn de maand geëindigd met een onderweging in aandelen. | We hebben een onderwogen duratiepositionering (rentegevoeligheid). Hierbij hebben we onderwogen posities in de Amerikaanse rente. |

| Op regioniveau hebben we een voorkeur voor Amerikaanse aandelen boven Europese aandelen. | Voor de risicovollere obligaties zijn we neutraal. Binnen deze categorie hebben we geen voorkeuren. |

| Op sectorniveau hebben we geen voorkeuren uitgedrukt (via derivaten). | Voor obligaties van opkomende markten zijn we neutraal en hebben we dan ook geen derivatenpositie ingeno-men. |

Fondsbeschrijving

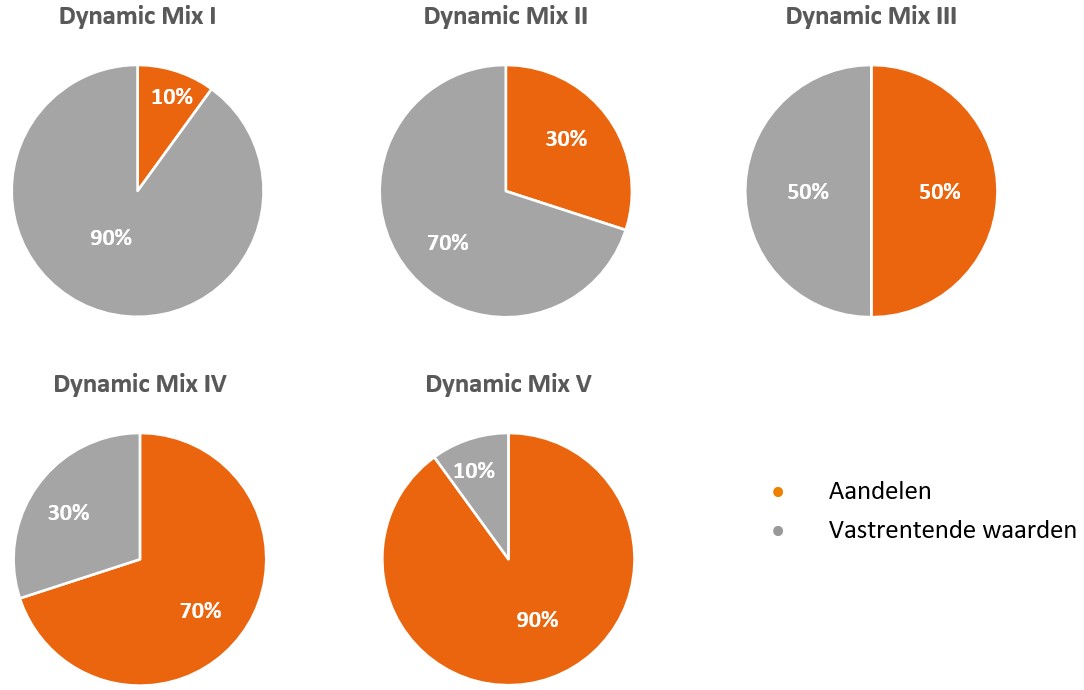

De Dynamic Mix-fondsen beleggen vooral in gespreide portefeuilles van internationale aandelen- en vastrentende fondsen (fondsen die beleggen in aandelen of vastrentende instrumenten) en in vastrentende instrumenten. De fondsen zijn er in vijf verschillende beleggingsprofielen, van zeer defensief (strategische verdeling van 90% vast-rentende waarden en 10% aandelen) tot zeer offensief (strategische verdeling van 10% vastrentende waarden en 90% aandelen). De fondsen hebben tot doel beter te presteren dan de samengestelde vergelijkingsmaatstaf, die bestaat uit de Bloomberg Barclays Euro Aggregate-index voor de strategische allocatie aan vastrentende waarden en de MSCI All Country World Net-index voor de strategische allocatie aan aandelen. De fondsen proberen deze doelstelling vooral te bereiken door beslissingen te nemen over de verhouding tussen beleggingscategorieën en de selectie van individuele beleggingen. Voor meer informatie over de Dynamic Mix-fondsen (zoals het beleggingsbe-leid en de risico's verbonden aan dit product) verwijzen we u naar de fondsdetailpagina: NN Dynamic Mix I, NN Dynamic Mix II, NN Dynamic Mix III, NN Dynamic Mix IV en NN Dynamic Mix V.

Disclaimer

Deze publicitaire mededeling is uitsluitend opgesteld ter informatie en is geen aanbod noch een uitnodiging om effecten of een ander beleggingsproduct te kopen of verkopen of om deel te nemen in een handelsstrategie noch het verlenen van een beleggingsdienst noch beleggingsresearch. Hoewel de inhoud van dit document met de meeste zorg is samengesteld en is gebaseerd op betrouwbare informatiebronnen, wordt er geen enkele uitdrukke-lijke of impliciete garantie of verklaring gegeven omtrent de juistheid of volledigheid van de informatie. De informa-tie in deze publicitaire mededeling kan zonder voorafgaande kennisgeving worden gewijzigd. NN Investment Part-ners B.V., NN Investment Partners Holdings N.V., noch enig andere vennootschap binnen haar eigendomsstructuur, noch een van haar bestuurders of werknemers aanvaarden enige aansprakelijkheid of verantwoordelijkheid met betrekking tot de hierin opgenomen informatie. Het gebruik van de informatie in deze publicitaire mededeling is op eigen risico. Het is niet toegestaan dit document te vermenigvuldigen, reproduceren, distribueren, verspreiden of tegen vergoeding beschikbaar te stellen aan derden, zonder de voorafgaande uitdrukkelijke, schriftelijke, toe-stemming van NN Investment Partners B.V. NN Investment Partners B.V. is de beheerder van de in Nederland geves-tigde NN Investment Partners fondsen en in die hoedanigheid in het bezit van vergunningen van de Autoriteit Fi-nanciële Markten (AFM) op grond van de Wet op het Financieel Toezicht. Het fonds is geregistreerd bij de AFM. Het prospectus, het supplement en de Essentiële Beleggersinformatie (EBI) (indien van toepassing), informatie over duurzaamheidsaspecten van het fonds (zoals de SFDR-classificatie), en andere wettelijke verplichte documenten inzake het fonds (met daarin informatie over het fonds, de kosten en de risico’s) zijn beschikbaar op www.nnip.com (sectie Documenten) in de relevante talen van de landen waar het fonds is geregistreerd danwel genotificeerd voor marketing-doeleinden. NN Investment Partners B.V. kan beslissen de regelingen voor de verhandeling van zijn fond-sen stop te zetten overeenkomstig artikel 93 bis van Richtlijn 2009/65/EG en artikel 32 bis van Richtlijn 2011/61/EU zoals geïmplementeerd in artikelen 2:121ca en 2:124.0a Wft. Informatie over rechten van beleggers en informatie over de mechanismen voor collectief verhaal zijn beschikbaar op www.nnip.com (sectie Beleid). Beleggen brengt risico’s met zich mee. Loop geen onnodig risico: raadpleeg het prospectus, het supplement en de EBI voordat u belegt. Bij de beslissing om te beleggen in een fonds moet rekening gehouden worden met alle kenmerken en doelstellingen van het fonds, zoals beschreven in het prospectus. De gepromote belegging heeft betrekking op de aankoop van rechten van deelneming of aandelen in het fonds, en niet op de aankoop van activa waarin het fonds belegt. De waarde van uw belegging kan fluctueren. Rendementen kunnen toe- of afnemen door valuta- en wissel-koersschommelingen. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Deze publicitai-re mededeling is niet bestemd voor US Persons als gedefinieerd in Rule 902 van Regulation S van de United States Securities Act of 1933, en mag niet gebruikt worden voor het werven van investeringen of inschrijven op effecten in landen waar dit niet is toegestaan door de lokale toezichthouder of wet- en regelgeving. Op deze disclaimer is Nederlands recht van toepassing.

Meest gelezen nieuwsberichten

-

16 juli 2024

Dynamic Mix kwartaalupdate: Wereldwijde aandelen zetten hun opmars voort, staatsobligaties verliezen ook dit kwartaal terrein -

20 juni 2024

Jaarlijkse Dividenduitkering Nederlandse Goldman Sachs beleggingsfondsen -

30 april 2024

Dynamic Mix kwartaalupdate: Aandelen bleven sterk presteren in het eerste kwartaal, staatsobligaties verloren licht terrein

NL

NL EN

EN