Dynamic Mix kwartaalupdate: Wereldwijde aandelen zetten hun opmars voort, staatsobligaties verliezen ook dit kwartaal terrein

Terugblik

Hoewel de Amerikaanse economie in de eerste helft van 2024 veerkrachtiger bleek dan verwacht, begint de Amerikaanse economische groei de laatste tijd enige tekenen van verzwakking te vertonen, met name in de consumentenuitgaven. Buiten de VS trok de groei aan, zij het vanaf een lager niveau. In de Eurozone kwam de economische groei over het eerste kwartaal hoger uit dan verwacht (+1,3% geannualiseerd t.o.v. -0,25% tijdens het 4de kwartaal van 2023), maar de laatste economische signalen stelden enigzins teleur. Het Chinese bbp in het eerste kwartaal verraste ook opwaarts (+5,3% op jaarbasis tegenover de consensusverwachting van 4,8%), maar in het tweede kwartaal bleven de Chinese economische cijfers gemengd.Na de opwaartse verrassing van de Amerikaanse inflatie in het eerste kwartaal, lijkt de inflatie tijdens het tweede kwartaal opnieuw terug te vallen. Ook de arbeidsmarkt lijkt verder af te koelen. De Amerikaanse arbeidsmarkt lijkt nu beter in balans dan enkele kwartalen terug, maar mogelijk zijn we nu op een keerpunt aanbeland waar een verdere verzwakking misschien geen bemoedigend nieuws meer is. Op monetaire vlak heeft de Amerikaanse centrale bank tijdens haar vergadering van juni haar eigen verwachtingen bijgesteld. Terwijl de Fed-leden in maart nog gemiddeld uitgingen van 3 renteverlagingen (75 bps in totaal) over heel 2024, verwachten ze er nu nog slechts één (25 bps); al lieten ze de deur voor 2 renteverlagingen in 2024 enigszins open. Elders begonnen de Europese Centrale Bank (ECB) en de Bank of Canada (BoC) hun versoepelingscyclus in juni met elk een renteverlaging van 25 basispunten. Verder suggereerden beide centrale banken dat verdere renteverlagingen waarschijnlijk zijn als de data in lijn met de verwachtingen evolueren. In het Verenigd Koninkrijk klonk de Bank of England (BoE) vrij gematigd, al verlaagde men de basisrente voorlopig nog niet.

Verder kregen de markten te maken met meer politieke onzekerheid in Europa, nadat de Franse president Macron in juni het parlement ontbond en vervroegde parlementsverkiezingen uitschreef (gepland op 30 juni en 7 juli), na de nederlaag van zijn partij bij de Europese parlementsverkiezingen. Als gevolg hiervan heeft de markt een hogere geopolitieke risicopremie ingeprijsd voor Europese beleggingen, waardoor deze minder goed presteerden dan hun concurrenten.

Wereldwijde aandelen zetten hun opmars voort tijdens het tweede kwartaal van 2024 (+3,7% voor de MSCI AC World NR index in Euro). Aanhoudende tekenen van verbetering in de wereldwijde verwerkende industrie, een gezonde arbeidsmarkt, beter dan verwachte bedrijfsresultaten en de verwachting van een versoepeling van het monetaire beleid door de grote centrale banken ondersteunden het positieve momentum voor risicovolle beleggingen.

Staatsobligaties (in euro) lieten in het tweede kwartaal een negatief resultaat optekenen, nadat de groei in de Eurozone enigszins opwaarts verraste en de inflatie hardnekkiger uitpakte dan verwacht. In de VS steeg de 10-jaarsrente in het tweede kwartaal met 15 basispunten. De stijging vond echter grotendeels plaats in april na sterke arbeids- en inflatiecijfers die de Amerikaanse 10-jarige staatsrente van 4,2% naar 4,7% deed klimmen. Vervolgens, toen de inflatie- en activiteitscijfers later in het kwartaal matigden, daalde de rente op Amerikaanse 10-jarige staatsobligaties in mei en juni met 35 basispunten. In Duitsland en het Verenigd Koninkrijk steeg de 10-jaarsrente in het tweede kwartaal elk met 0,2% na sterke groeicijfers over het eerste kwartaal en hardnekkige inflatiecijfers. In Frankrijk steeg de 10-jaarsrente in het tweede kwartaal van 2024 zelfs met 55 basispunten, omdat de markt een hogere vergoeding eiste voor de toegenomen politieke onzekerheid. Als gevolg hiervan liep het renteverschil tussen de Franse en Duitse 10-jarige obligaties op van 50 basispunten naar 80 basispunten tegen het einde van het kwartaal, het hoogste verschil sinds de Europese schuldencrisis.

Bron van de gegevens die in het marktoverzicht worden genoemd: MSCI, Bloomberg en Refinitiv Eikon. Gegevens per eind juni 2024.

Vooruitblik

Afgelopen kwartalen heeft de Amerikaanse economie aanzienlijke vooruitgang geboekt: de inflatie is duidelijk afgenomen en het herstel van het evenwicht op de arbeidsmarkt heeft forse stappen gezet. Ondertussen is de groei van de consumptie de laatste tijd afgenomen. Verder is de beleidsonzekerheid toegenomen als gevolg van de aankomende presidentsverkiezingen. Ons basisscenario verwacht dat de groei in de VS verder zal afzwakken tot in de buurt van het lange-termijn gemiddelde, gedreven door enige vertraging van de particuliere consumptie en de overheidsinvesteringen.

In de Eurozone blijft het absolute groeiniveau weliswaar zwak, maar de verwachting is dat de economische dynamiek zal verbeteren. We verwachten dat de binnenlandse vraag zal aantrekken door de hogere reële loongroei en afnemende tegenwind van het monetaire beleid. Een noodzakelijke voorwaarde is evenwel dat de spaarquote niet verder stijgt. Verder suggereert de recente daling van het ondernemersvertrouwen (PMI in juni) dat een aanhoudende groei boven potentieel niet vanzelfsprekend is.

We verwachten dat de Chinese groei gematigd zal blijven, terwijl het momentum in de opkomende markten buiten China positief blijft.

Ondanks een korte stijging in het eerste kwartaal, verwachten we dat de inflatie verder zal afnemen wat voorlopig werd bevestigd door recente inflatiecijfers. De grote centrale banken zullen hun monetaire beleid naar verwachting in H2'24 versoepelen.

We blijven gematigd constructief voor aandelen, gezien de aantrekkende bedrijfswinsten, de aanhoudende dalende inflatie en de verwachte renteverlagingen van de belangrijkste centrale banken. Wereldwijd wordt voor 2024 een winstgroei van 5 à 10% verwacht, in 2025 lijken dubbele groeicijfers zelfs mogelijk. We verwachten een regionale en sectorale verbreding van de winstgroei, wat op zijn beurt kan leiden tot een verbreding van de marktprestaties die verder gaat dan de mega-cap technologieaandelen.

Op de obligatiemarkten blijven de rentes volatiel en kunnen niet alle bewegingen vanuit een economisch perspectief worden verklaard. We verwachten echter nog steeds dat de Amerikaanse 10-jaarsrente op middellange tot langere termijn zal dalen. Ook voor staatsobligaties uit de eurozone blijven we constructief op middellange termijn. De lager dan gemiddelde groeiomgeving en de aanhoudende dalende inflatie rechtvaardigen mogelijks meer renteverlagingen dan waar de markt nu rekening mee houdt (momenteel ongeveer 4 renteverlagingen in de komende jaren ingeprijsd voor de ECB).

Ondanks een voorzichtige houding voor risicovolle obligaties op middellange termijn, houden we vast aan hun lichte voorkeur voor bedrijfsobligaties van hoge kwaliteit in euro, aangezien de zachte landing in de VS, de licht positieve economische groei in de Eurozone en de aanhoudende daling van de inflatie op korte termijn steun blijven bieden.

In deze omgeving bleef de portefeuille constructief gepositioneerd, zoals te zien is in onderstaande tabel.

Positionering - belangrijkste keuzes

| Aandelen | Vastrentende waarden |

| De aandelenoverweging werd in april eerst gereduceerd (de geopolitieke en monetaire onzekerheid leek toe te nemen), maar in mei en juni weer uitgebreid. Zowel in de VS, als in Europa kwamen de bedrijfsresultaten hoger uit dan verwacht, terwijl obligatierentes na de opleving sinds begin 2024 weer begonnen te dalen. We eindigenden het tweede kwartaal dus ook met een overweging aandelen. | De overwogen duratiepositie (rentegevoeligheid) is behouden maar werd in juni wel verkleind, dit nadat de rente in korte tijd was gedaald door de Franse verkiezingen |

|

Binnen aandelen is er nog steeds een voorkeur voor technologie en hebben we de long positie Nasdaq 100 uitgebreid. We behielden de extra exposure naar de Energiesector en hebben een positie opgebouwd in Industrials o.b.v. de verwachting dat winstgroei zich verder gaat uitbreiden naar deze sector gedreven o.a. door een verwachte toename in kapitaalinvesteringen. We zijn ook een short futures positie op Chinese aandelen aangegaan in Juni vanwege de oplopende geopolitieke spanningen (de handelsoorlog), de aanhoudende huizencrisis en het lage consumentenvertrouwen. |

De shortpositie die inspeelt op een verwachte rentestijging in Japan bleef behouden. |

| Naast de posities in investment grade-bedrijfsobligaties en staatsobligaties, hebben we de kleine, niet in de benchmark opgenomen positie in obligaties van opkomende landen behouden. |

Bron: Multi Asset Solutions, Goldman Sachs Asset Management. Per eind juni 2024. .

Fondsbeschrijving

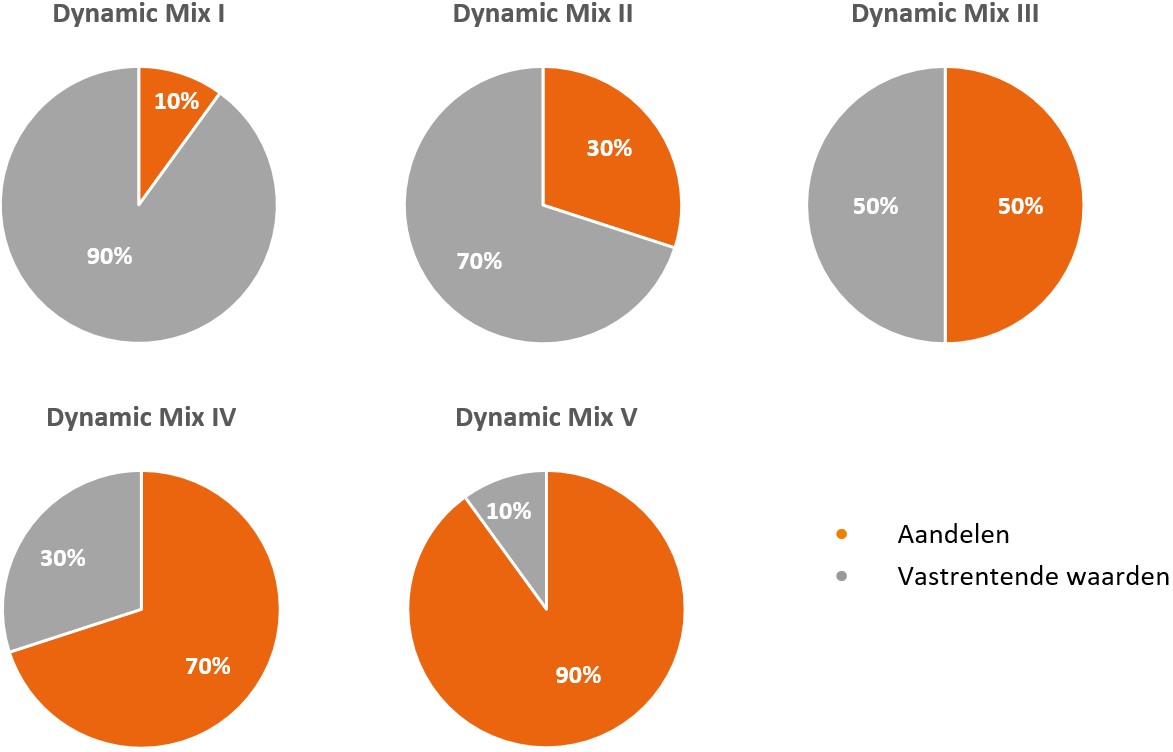

De Dynamic Mix-fondsen beleggen vooral in gespreide portefeuilles van internationale aandelen- en vastrentende fondsen (fondsen die beleggen in aandelen of vastrentende instrumenten) en in vastrentende instrumenten. De fondsen zijn er in vijf verschillende beleggingsprofielen, van zeer defensief (strategische verdeling van 90% vastrentende waarden en 10% aandelen) tot zeer offensief (strategische verdeling van 10% vastrentende waarden en 90% aandelen). De fondsen hebben tot doel beter te presteren dan de samengestelde vergelijkingsmaatstaf, die bestaat uit de Bloomberg Barclays Euro Aggregate-index voor de strategische allocatie aan vastrentende waarden en de MSCI All Country World Net-index voor de strategische allocatie aan aandelen. De fondsen proberen deze doelstelling vooral te bereiken door beslissingen te nemen over de verhouding tussen beleggingscategorieën en de selectie van individuele beleggingen. Voor meer informatie over de Dynamic Mix-fondsen (zoals het beleggingsbeleid en de risico's verbonden aan dit product) verwijzen we u naar de fondsdetailpagina: Goldman Sachs Dynamic Mix I, Goldman Sachs Dynamic Mix II, Goldman Sachs Dynamic Mix III, Goldman Sachs Dynamic Mix IV en Goldman Sachs Dynamic Mix V.

Disclaimer

Views and opinions expressed are for informational purposes only and do not constitute a recommendation by Goldman Sachs Asset Management to buy, sell, or hold any security. Views and opinions are current as of the date of this presentation and may be subject to change, they should not be construed as investment advice.

This information discusses general market activity, industry or sector trends, or other broad-based economic, market or political conditions and should not be construed as research or investment advice. This material has been prepared by Goldman Sachs Asset Management and is not financial research nor a product of Goldman Sachs Global Investment Research (GIR). It was not prepared in compliance with applicable provisions of law designed to promote the independence of financial analysis and is not subject to a prohibition on trading following the distribution of financial research. The views and opinions expressed may differ from those of Goldman Sachs Global Investment Research or other departments or divisions of Goldman Sachs and its affiliates. Investors are urged to consult with their financial advisors before buying or selling any securities. This information may not be current and Goldman Sachs Asset Management has no obligation to provide any updates or changes.

Capital is at risk.

Documents providing further detailed information about the fund/s, including the articles of incorporation, prospectus, supplement and the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), annual/semi-annual report (as applicable), and a summary of your investor rights, are available free of charge in English language and as required, in your local language by navigating to your local language landing page via www.gsam.com/responsible-investing and also from the fund’s paying and information agents. If GSAM B.V., the management company, decides to terminate its arrangement for marketing the fund/s in any EEA country where it is registered for sale, it will do so in accordance with the relevant UCITS rules. Information about investor rights and collective redress mechanisms are available on www.gsam.com/responsible-investing (section Policies & Governance).

Offering Documents

This material is provided at your request for informational purposes only and does not constitute a solicitation in any jurisdiction in which such a solicitation is unlawful or to any person to whom it is unlawful. It only contains selected information with regards to the fund and does not constitute an offer to buy shares in the fund. Prior to an investment, prospective investors should carefully read the latest Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable) as well as the offering documentation, including but not limited to the fund’s prospectus which contains inter alia a comprehensive disclosure of applicable risks.

Distribution of Shares

Shares of the fund may not be registered for public distribution in a number of jurisdictions (including but not limited to any Latin American, African or Asian countries). Therefore, the shares of the fund must not be marketed or offered in or to residents of any such jurisdictions unless such marketing or offering is made in compliance with applicable exemptions for the private placement of collective investment schemes and other applicable jurisdictional rules and regulations.

Investment Advice and Potential Loss

Financial advisers generally suggest a diversified portfolio of investments. The fund described herein does not represent a diversified investment by itself. This material must not be construed as investment or tax advice. Prospective investors should consult their financial and tax adviser before investing in order to determine whether an investment would be suitable for them. An investor should only invest if he/she has the necessary financial resources to bear a complete loss of this investment.

Swing Pricing

Please note that the fund operates a swing pricing policy. Investors should be aware that from time to time this may result in the fund performing differently compared to the reference benchmark based solely on the effect of swing pricing rather than price developments of underlying instruments.

In het kader van de Europese Sustainable Finance Disclosure Regulation (“SFDR”) is dit product geclassificeerd als een Artikel 8 product dat ecologische (E) of sociale (S) kenmerken promoot. Deze mededeling bevat informatie over het beleid en staat van dienst van Goldman Sachs inzake duurzaamheid op het niveau van de gehele organisatie en/of specifieke beleggingsteams, die niet noodzakelijkerwijs zichtbaar is in het portfolio van dit product. Informatie over hoe het product bindende of niet-bindende ESG karakteristieken in ogenschouw neemt staat omschreven in de fondsdocumentatie.

Noch MSCI, noch enige andere partij die betrokken is bij of verband houdt met het compileren, berekenen of creëren van de MSCI-gegevens geeft enige expliciete of impliciete garanties of verklaringen met betrekking tot dergelijke gegevens (of de resultaten die door het gebruik ervan worden verkregen), en alle dergelijke partijen wijzen hierbij uitdrukkelijk alle garanties van originaliteit, nauwkeurigheid, volledigheid, verkoopbaarheid of geschiktheid voor een bepaald doel met betrekking tot dergelijke gegevens af. Zonder het voorgaande te beperken, zullen MSCI, een van haar gelieerde ondernemingen of een derde partij die betrokken is bij of verband houdt met het verzamelen, berekenen of creëren van de gegevens in geen geval aansprakelijk zijn voor enige directe, indirecte, speciale, straf-, gevolg- of enige andere schade (inclusief gederfde winst), zelfs indien genotificeerd van de mogelijkheid van dergelijke schade. Geen verdere distributie of verspreiding van de MSCI-gegevens is toegestaan zonder de uitdrukkelijke schriftelijke toestemming van MSCI.

In the European Union, this material has been approved by Goldman Sachs Asset Management Fund Services Limited, which is regulated by the Central Bank of Ireland.

This marketing communication is disseminated by Goldman Sachs Asset Management B.V., including through its branches (“GSAM BV”). GSAM BV is authorised and regulated by the Dutch Authority for the Financial Markets (Autoriteit Financiële Markten, Vijzelgracht 50, 1017 HS Amsterdam, The Netherlands) as an alternative investment fund manager (“AIFM”) as well as a manager of undertakings for collective investment in transferable securities (“UCITS”). Under its licence as an AIFM, the Manager is authorized to provide the investment services of (i) reception and transmission of orders in financial instruments; (ii) portfolio management; and (iii) investment advice. Under its licence as a manager of UCITS, the Manager is authorized to provide the investment services of (i) portfolio management; and (ii) investment advice.

Information about investor rights and collective redress mechanisms are available on www.gsam.com/responsible-investing (section Policies & Governance). Capital is at risk. Any claims arising out of or in connection with the terms and conditions of this disclaimer are governed by Dutch law.

Confidentiality

No part of this material may, without Goldman Sachs Asset Management’s prior written consent, be (i) copied, photocopied or duplicated in any form, by any means, or (ii) distributed to any person that is not an employee, officer, director, or authorized agent of the recipient.

COMPLIANCE CODE: 379269-OTU-2068688; 379696-OTU-2069702

© 2024 Goldman Sachs. All rights reserved

Meest gelezen nieuwsberichten

-

16 juli 2024

Dynamic Mix kwartaalupdate: Wereldwijde aandelen zetten hun opmars voort, staatsobligaties verliezen ook dit kwartaal terrein -

20 juni 2024

Jaarlijkse Dividenduitkering Nederlandse Goldman Sachs beleggingsfondsen -

30 april 2024

Dynamic Mix kwartaalupdate: Aandelen bleven sterk presteren in het eerste kwartaal, staatsobligaties verloren licht terrein

NL

NL EN

EN